昨年12月にまとまった令和5年度税制改正大綱。今回もさまざまな改正が盛り込まれ、例年通りであれば国会審議を経て3月中に法制化される予定です。中でも賃貸経営者が注目したいのは、下表のような「相続税・贈与税」関連の見直しです。所有する資産の”将来”のためにも、主だった改正の内容を確認しましょう。

| 主要項目 | 改正点 |

|---|---|

| 暦年課税制度 | 生前贈与加算の期間を3年以内⇒7年以内に拡大 |

| 相続時精算課税制度 | 毎年110万円までの非課税贈与が可能に |

| 教育資金の贈与税非課税枠 | 2026年3月31日まで延長 |

| 結婚・子育て資金の贈与税非課税枠 | 2025年3月31日まで延長 |

| 住宅取得等資金の贈与税非課税枠 | 2023年末に終了見込み |

| 相続空き家の3000万円特別控除 | 売却後の解体・耐震リフォームも対象に |

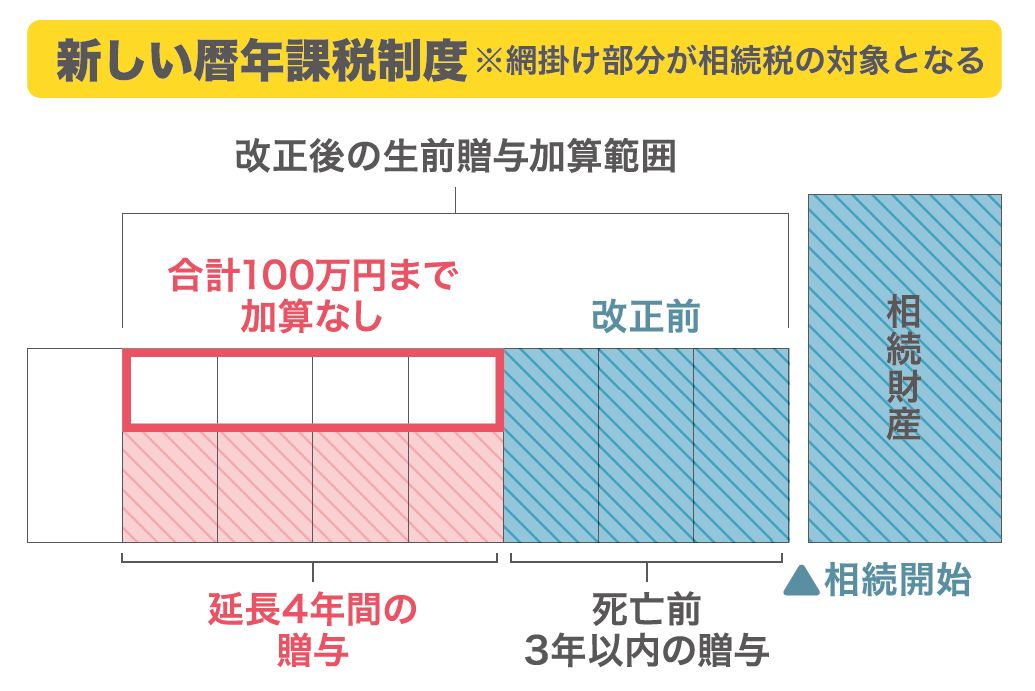

暦年課税制度に見直し。生前贈与加算「7年以内」に

年間110万円まで非課税で贈与できることから、相続税対策として広く利用されてきたのが暦年贈与です。贈与者が死亡すると、死亡から3年以内の贈与に関しては非課税贈与分も相続税の課税対象に算入されてしまうという、暦年課税制度の「生前贈与加算」の規定があるものの、手軽に始められる生前贈与策です。

しかし今回の改正では、この生前贈与加算の対象期間が3年以内から「7年以内」に拡大。もともと亡くなる直前の「税逃れ」の駆け込み贈与を防止するための規定ですが、これがさらに強化される形です。軽減措置として、延長された4年間の贈与からは総額100万円まで控除(相続財産に加算なし)できるものの、早い時期から資産移動の計画を進めることがいっそう重要になります。

適用時期は2024年1月1日以降の贈与から。もし暦年贈与を実施するなら、後述の「相続時精算課税制度」とどちらを利用すべきかも検討したうえで、早めのスタートを切りましょう。

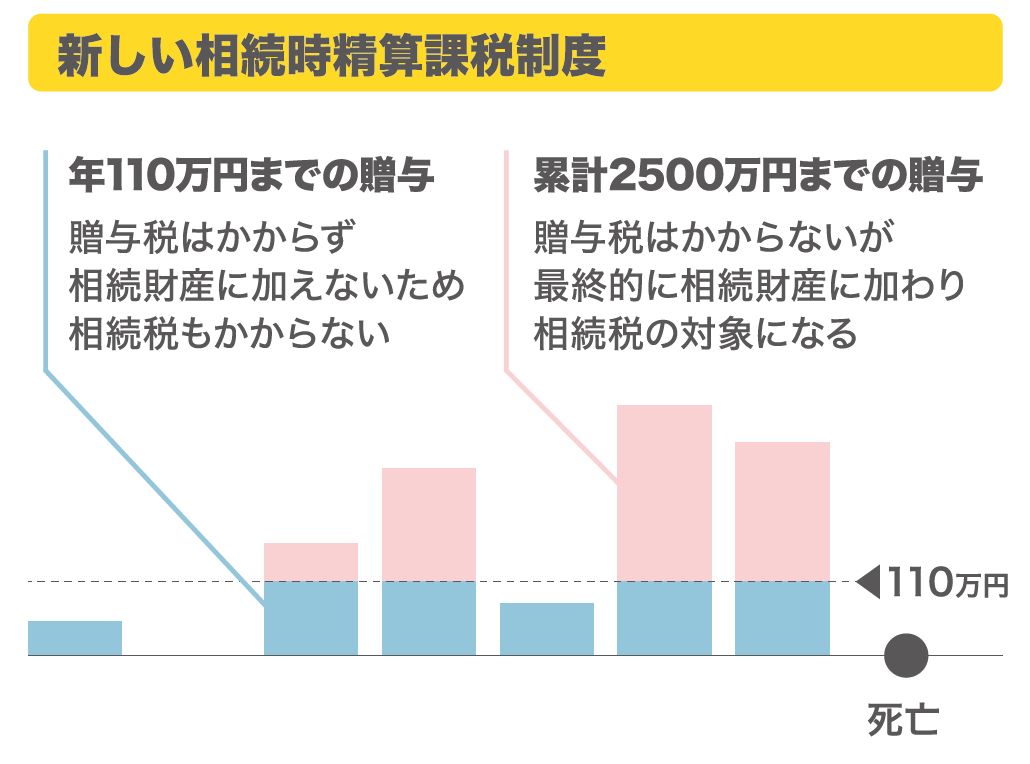

相続時精算課税制度、年間110万円の基礎控除創設

相続時精算課税制度とは、60歳以上の親や祖父母から18歳以上の子や孫に財産を贈与するとき、総額2500万円まで贈与税非課税で贈与できる代わりに、将来の相続時に贈与分の税金を相続税に合算する制度のこと。つまるところ納税の先送り制度なのですが、相続時には値上がりしているだろう財産(不動産・自社株など)や、時間経過とともに相続財産を増やしてしまう財産(アパートなど)をこの制度で贈与すると、相続税は贈与時点の評価額で精算されるため、一定の節税効果が見込めます。

その他、短期間で多額の財産を贈与しやすい等のメリットを持つ同制度ですが、暦年贈与の110万円の非課税枠が制度の利用によって使えなくなる点、贈与のたびに確定申告も必要になる点などのデメリットもあり、活用は一部に留まっていました。そこで改正では、同制度に年間110万円までなら贈与税・相続税ともに非課税とする基礎控除を創設。基礎控除の範囲内なら確定申告も不要と利便性が高まったことから、暦年贈与と並ぶ生前贈与策として利用拡大が見込まれます。

教育、結婚・子育て資金の贈与税非課税枠は期間延長

改正では、一括贈与の贈与税非課税枠についても延長・廃止の動きがありました。

まず、「教育資金一括贈与の非課税枠(1500万円)」「結婚・子育て資金一括贈与の非課税枠(1000万円)」は、どちらも延長措置が取られました。教育資金は2026年3月31日まで、結婚・子育て資金は2025年3月31日までが新たな期限となります。

ただし、どちらの制度でも注意したいのが贈与後の追加課税。教育資金は子や孫が一定の年齢に達したとき、結婚・子育て資金は贈与者が死亡したときに“使い残し”があれば、その残金に贈与税が課されてしまいます。さらに今回の改正で、2023年4月以降は残金に適用される税率が上昇。制度利用を検討中ならすぐにでも動いた方がよさそうです。

一方、住宅取得のための資金贈与に使える「住宅取得等資金一括贈与の非課税枠(省エネ住宅1000万円、それ以外500万円)」は、期間延長の記載がないため2023年末で廃止の見込みです。不動産購入や贈与を検討中の方はご注意ください。

相続空き家3000万円特別控除の「対象拡大」

一人暮らしだった被相続人の居住用家屋を“空き家”として相続した相続人が、その家屋または敷地を売ったとき、譲渡所得税対象額(譲渡利益)から特別控除として3000万円を差し引ける制度が「相続空き家の3000万円特別控除」です。改正では、同制度の適用期限が4年間延長され、2027年末までとなりました。

また、これまで特別控除の対象は、旧耐震で建てられた一戸建て、かつ家屋等の解体または耐震リフォームを「相続人が売却前に」実施した空き家に限られましたが、改正によって解体や耐震リフォームを「買主が売却後に」実施した場合も適用可能に。買取再販業者など、改修を前提とした買主へ譲渡しやすくなるなど、空き家相続時の選択肢が広がります。工事等の猶予期間は、空き家の譲渡があった年の翌年2月15日までです。

不動産にかかわる改正ではこのほか、低未利用地の譲渡所得に関する特別控除が見直されるなどいくつか変更がありました。法制化や今後の動向にも、引き続き目を光らせておく必要がありそうです。